주식 투자는 정말 어렵다.

올해 초부터 나는 철강 시장을 열심히 공부해왔다.

산업에 대한 전반적인 이해와 함께 포스코, 포스코강판, 동국제강, 현대제철을 공부했는데

포스코강판이 영위하는 냉연 사업 (그리고 컬러강판 사업의 호황)은 너무나도 뻔했으며, 포스코강판과 동국제강을 모두 살펴보고 난 다음의 결론은 동국제강이 더 좋을 것이다 라는 결론이었다.

그 근거는 크게 3개가 있었다

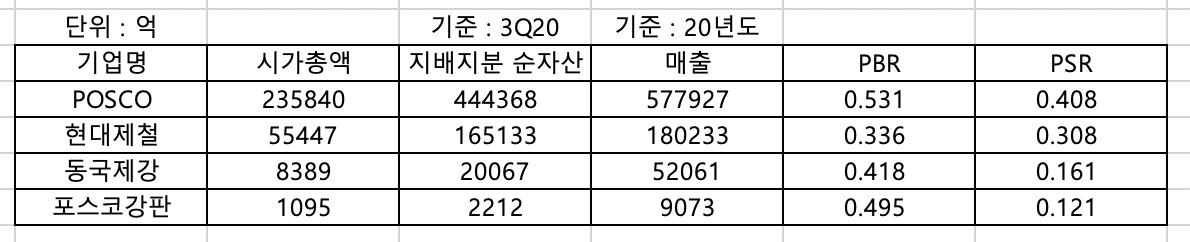

- 동국제강이 PBR 기준으로 더 누워있었다. (포스코강판 시총 1100억 기준 PBR 0.495, PSR 0.121 / 동국제강 8400억 기준 PBR 0.418, PSR 0.161)

- 동국제강은 컬러강판의 업계 1위 사업자였고 올해 하반기에도 증설 예정이다. (포스코강판은 장기적으로 M/S를 빼앗길 수 있다)

- 컬러 강판 뿐만 아니라 봉형강 쪽도 현재 아주 좋고 동국제강은 봉형강 사업도 M/S가 높다. 2분기 가격 인상은 예정되어 있고 현재는 물량이 정말 부족해서 철근을 못구하는 상황

이러한 결과에 따라 동국제강의 포트폴리오 비중을 25%까지 확대하고 포스코 강판은 들고 있던 물량을 전부 드러냈다. 그게 저번주 금요일이다 ㅋㅋㅋㅋ

자 그리고 결과는? 쿵짝짝 쿵짝짝~

^^....

여기에서 배울 점은 무엇일까?

우선 포스코강판이 동국제강 대비 갖는 장점에 대해서 생각을 해보자.

- 소형주이다 → 튈 때 더 확 튈 가능성이 높다.

- PSR 자체는 더 낮았다. PSR이 낮았다는 말은 영업이익률 개선이 이루어질때 이익이 더 빠르게 치고 올라온다는 뜻이다.

- 냉연 사업만 영위하고 있었다. 그 만큼 사업이 단순하여 파악이 용이하고 예측가능성(경기순환주에서 예측 가능성이란 단어를 쓸 수 있는지 모르겠지만) 이 높다.

물론 미래는 여전히 모른다.

당장 내일 동국제강이 상한가를 갈 수도 있고, 포스코강판이 하한가를 갈 수도 있다.

하지만,다음 번에도 분명 동종 업계 내에서 미묘하게 다른 기업간에 A vs B를 해야할 상황이 있을 것이다.

그럴 때 나는 어떻게 해야할까?

우선 하워드 막스가 이런 상황에 대해 얘기한 멘트를 듣고 가자.

"수익 만으로는, 특히 단기간의 수익으로는 투자 결정의 질에 대해 말할 수 있는 것이 거의 없다. 수익은 그것을 달성하기 위해 감수한 리스크의 양과 연관지어 평가되어야 하지만, 리스크는 측정할 수 있는 것이 아니기 때문이다."

자 이제 몇 가지 해결 방법을 고민해보자.

1. 포트폴리오를 너무 급격하게 바꿨다?

우선 가장 먼저 떠올려 볼 수 있는 것은 내가 포트폴리오를 너무 급격하게 바꿨을 수 있다는 점이다.

만약 가지고 있던 물량을 조금씩 조정해 나갔다면?!...

하지만, 애당초 포스코강판을 가지고 있는 비중 자체는 그리 높지 않았고, (포트내 3~5% 수준)

조금씩 비중 조절을 해나갔더라도 내가 조절을 끝마친 순간 급등이 올 수도 있는 것이고, 그것은 알 수 없는 일이다. 따라서 해결 방법으로는 부적절 하다고 판단된다.

2. 좋을 필드는 바스켓으로 가지고 있는다.

분산은 하나의 전략이 될 수 있을 듯 하다.

A vs B vs C 에서 나름대로 등수는 매기되, 5 : 3 : 2 / 7 : 2 : 1과 같이 바스켓으로 가져가는 것이다.

물론 이 전략도 딜레마가 있다.

(나름 판단한) 2등 3등 기업을 얼마나 가져갈 것인가? 너무 적게 가져가면 올라도 포트에서 차지하는 비중은 미미하고, 너무 많이 가져가면 2/3등 기업인데 굳이 등수를 고민하는 의미가 있을까?

3. 소형주에 대한 생각

이와 별개로 소형주에 대한 생각도 있다.

- 증권사에서 트래킹하지 않는 작은 소형주(1000~1200억 근처 혹은 언더)들은 리포트 하나로 주가에 드라마틱한 변화를 일으킬 수 있다.

- 보통 소형주는 단순한 사업을 영위하는 경우가 많고, 해당 필드의 변화에 직접적으로 노출된다. 안좋을때는 더 안좋지만, 좋을때는 더 좋을 수 있다. (삼일씨엔에스와 동양파일도 비슷한 케이스라고 생각된다)

4. (유머) 근-본적인 해결책

음 근본(?)적으로 기가 막힌 해결 방법이 하나 있긴 하다.

1억 굴리는 포트에서는 3% 투자할까 17% 투자할까를 고민할때 3%를 투자하면 그 기업이 50% 올라도 150 정도 밖에 못벌지만, 100억을 굴리고 있다면 그냥 적당히 5천만원 (0.5%라서 포트에서는 티도 안난다. 그냥 X필드에서 A B C 순위로 좋은데 A는 직접 관리하는 계좌, B C는 그냥 5천씩 자주 안보는 계좌에 넣어뒀다가 A 정리할때 한 번에 정리해야지 느낌) 정도 넣어두면 50% 올랐을때 2500만원의 수익이다.

비중 자체는 확 줄여서 포트 수익률로는 큰 부담이 아니고, 관리 계좌도 별도로 넣어 신경쓰는 정도도 줄어들지만, 절대 금액 자체는 커져서 2등 3등 기업이 더 치고 나가도 절대적인 금액을 보며 만족하는(?) 기적의 전략이다.

^^..

A vs B vs C는 앞으로도 항상 마주할 것이다.

동종업계 간이건, 이종업계 간이건, 기업을 비교하건, 산업을 비교하건 나는 앞으로 끊임없이 무언가를 비교하며 더 나은 투자 방향을 고민해야 한다.

결국 중요한 것은 왜 그러한 선택을 했고, 시간이 '충분히' 지나 그 선택을 되돌아봤을때 내가 놓쳤던 것과, 잘했던 것은 무엇이며, 그러한 교훈을 다음 선택에 어떻게 녹여내느냐가 중요해보인다.

아직 시간은 충분히 지나지 않았다. 철강 지켜봅니다... 후후..

'주식 공부 기록하기 > 04. 투자기업 모니터링' 카테고리의 다른 글

| 참엔지니어링 1Q21 실적 리뷰 (2021 05 18) (0) | 2021.05.18 |

|---|---|

| 2021 03 25 최근 철강 리포트 모음 (0) | 2021.03.25 |

| 현대건설기계 매도 복기 (2020 11 24) (0) | 2020.11.25 |

| 유진기업 2020년도 3분기 점검 (2020 11 16) (0) | 2020.11.18 |

| 삼일씨엔에스 2020년도 3분기 점검 (2020 11 16) (0) | 2020.11.18 |